私は自らの選択で分散投資していません。

ハイリスク商品に集中投資しています。

資産運用に普遍的な正解はありません。

自称プロたちが言う分散投資に少しの疑義をもって勉強することで、ご自身に合う最適なポートフォリオを見つけましょう。

分散投資は初心者投資家が陥るワナ!?

個人が資産運用しようとするときにまず耳にするのが、分散投資とポートフォリオです。

タイミングではなく、リスク許容度に合わせ資産配分をしながら長期で運用をしていきます。

分散投資とは、逆相関関係をもったアセットクラスに資産を分散することでリスクを抑えながら資産の増大を目的とする考えです。

ポートフォリオとは、金融商品の組み合わせのことを指し、自分の目的や投資期間に合った組み合わせを見つけようというものです。

さらに、自身にとって最適なリスクリターンが狙うために有効(効率的)フロンティアを勉強するという感じで金融知識が広がってくと思います。

相関係数は、−1以上1以下の値で表します。

ある2つの金融商品の値動きに相関関係があるかを示す値であり、相関係数1なら完全に同じ動き、-1なら正反対の動きをするということです。

効果的に分散投資を行うためには、0からー1の値にある商品を組み合わせることが良いとされています。

そのため特性の異なった資産に投資する必要があり、

一般的には【国内or先進国or新興国】×【株式or債券or不動産(REIT)】をそれぞれ組み合わせで自らのポートフォリオを作ります。

各資産のリスク、リターン、標準偏差、相関関数などを使えばエクセルでも簡単に自分のポートフォリオが作れるので、興味がある方は今後チャレンジするのも面白いと思います。

そこまでわざわざ考えたくない、お任せしたいと思う人はバランス型の投資信託や、ファンドラップ(FW)をうまく使いましょう。

ここまで言葉の概要を並べましたが、個人で投資する際は、日経平均とTOPIXとマザーズにそれぞれ投資しても分散投資の効果を発揮しないということはご理解いただけたでしょうか?そこまで理解できれば十分です。

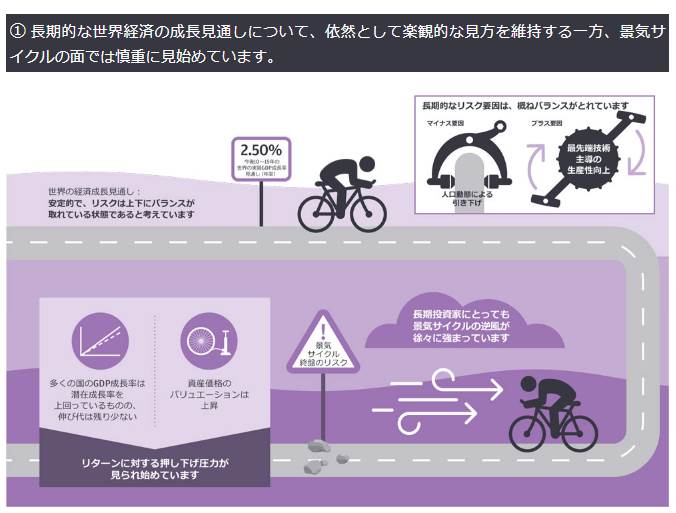

2019年以降の経済見通し

私も同様の見立てを持っていましたので、J.P.モルガンが公表している長期見通し及び19年見通しを引用します。

景気の循環サイクルからみて更なるエクイティの上昇は難しいという判断です。

戦後最長の好景気をけん引してきたGAFA(グーグル、アマゾン、フェイスブック、アップル)の収益予想も落ち着きがみられます。2019年年始のジェットコースターもアップル発でしたよね。

市場は景気の鈍化をどれだけ警戒しているか、ということが顕著にわかる例でした。

分散投資と集中投資

フランスの経済学者トマ・ピケティは分散×積立を推奨しました

マネーの公理公理1 心配は病気ではなく健康の証

副公理2 分散投資の誘惑に負けないこと

冒頭30ページのこの公理(副公理)を見ていただければ本書の方向性が見えてくると思います。

資産と時間を分散させリスクを抑える投資を好む方も是非読むことをお勧めします。必ず新たな価値観の発見になるとお約束します(^J^)

ちなみに私のポートフォリオはこちら参照のリスク管理エクセルで資産したところ

こんな感じでした。

日本の年金のポートフォリオと比べると私はかなりリスクを取った運用をしていることが分かりますね。

日本の年金について皆さんはどれくらい知っていますか?

ポートフォリオを学ぶ上で日本や世界の年金運用について考察することはとても為になるので、後日まとめ記事を書きたいと思いますので、そちらも宜しくお願い致します(ぺこり)